FED Notizen

Geldpolitische Entscheidungen der wichtigsten Notenbank der Welt, der FED, prägen Markterwartungen, auf Twitter diskutierte Narrative und natürlich den Bond- und Aktienmarkt. In diesem Sammelbeitrag kommentiere ich deshalb fortlaufend die Pressekonferenzen zur den FED-Sitzungen und Zinsentscheidungen.

Wir werden so lange weitermachen, bis wir sicher sind, dass die Aufgabe erledigt ist.

Jerome Powell, Jackson Hole 26.08.2022

Übersicht

FOMC-Pressekonferenz 22. März 2023

Die SVB hat versagt, weil sie zu viele Risiken eingegangen ist und diese nicht angemessen abgesichert hat. Diese Schwächen sind keineswegs auf das gesamte Bankensystem übertragbar. Dies ist ein Ausreißer.

Jerome Powell

Ausblick auf Rezession wird konkreter

- Die Formulierung, dass kontinuierliche Zinserhöhungen angemessen sind, um die Inflation zu bekämpfen, wurde aus dem Text zur Zinsentscheidung gestrichen.

- Die mittelfristige Projektion der Zinsraten liegt jetzt bei 5,1 % für Ende 2023, bei 4,3 % für Ende 2024 und bei 3,1 % für Ende 2025.

- Der Offenmarktausschuss hat eine Pause in Betracht gezogen, letztlich gab es jedoch einen „starken Konsens“ für eine Anhebung um 25 Basispunkte.

- Laut Powell sei es ist noch zu früh, um die „Gesamtauswirkungen“ der jüngsten Bankenkrise zu bestimmen und in der Konsequenz auch zu früh, um zu wissen, wie die Geldpolitik darauf reagieren sollte. Aus meiner Sicht ist das eine hilflos wirkende Aussage, weil sie suggeriert, dass die FED sich außerstande sieht, modellbasierte Moderation leisten zu können, sondern immer erst dann handeln könne, wenn das Kind eigentlich bereits in den Brunnen gefallen sei.

- Während der Markt aktuell die Zinsspitze im Mai sieht und mit einem leichten Rücklauf für den Rest des Jahres recht, bekräftigte Powell, dass in seinem Basisszenario für Jahr 2023 keine Zinssenkungen vorgesehen seinen.

- Die Inflation betreffend räumte Powell ein, im Bereich der Indikatoren für Mietkosten eine Abkühlung erkennbar wäre, die zu einer Disinflation im Wohnungsbau führen werde. Die Disinflation im Dienstleistungssektor (ohne den Wohnungsbau) müssen sich verstärken;, während die Disinflation bei Waren bereits deutlich sei.

- Die Median-Erwartung für den PCE läge bis Ende 2023 bei 3,3 % und bis Ende 2024 bei 2,5%.

- Mit dem Bank Term Funding Program zeige die FED ihr Engagement, um die Sicherheit der Einlagen zu gewährleisten und einen „ungewöhnlichen Finanzierungsbedarf“ zu decken. Powell erkennt an, dass der Stress bei Banken wahrscheinlich die Kreditbedingungen verschärfen und die Wirtschaftsleistung beeinträchtigen werden. Diese Aussage ist insofern relevant, weil Powell damit natürlich einerseits die Möglichkeit einer Rezession adressiert und sich selbst zudem die Tür öffnet, das Scheitern einer „Soft Landing“ außerhalb seines Einflussbereiches zu rücken.

- Trotz der jüngsten Aufstockung der Bilanz durch BTF-Programm halte die FED an QT-Zielen fest.

-

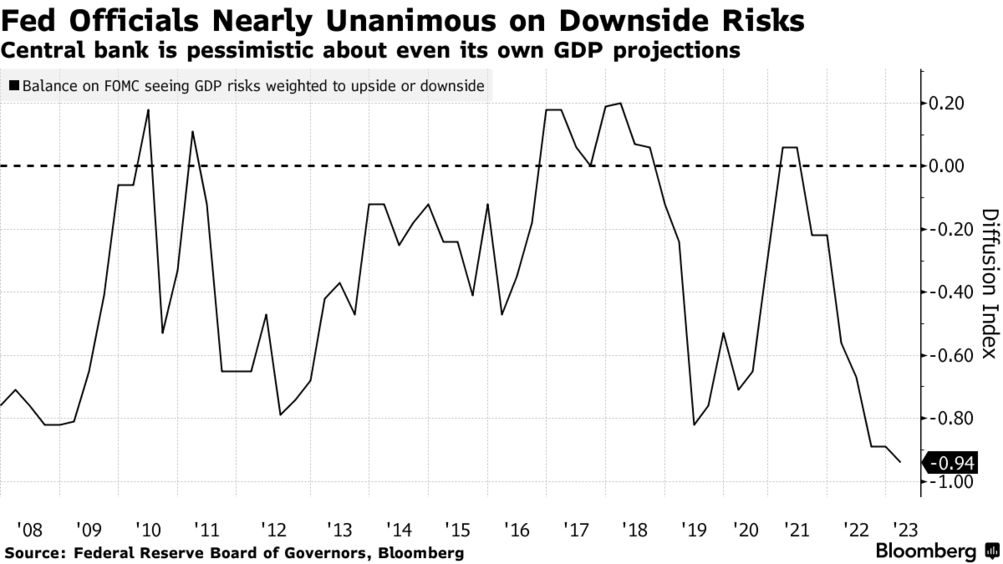

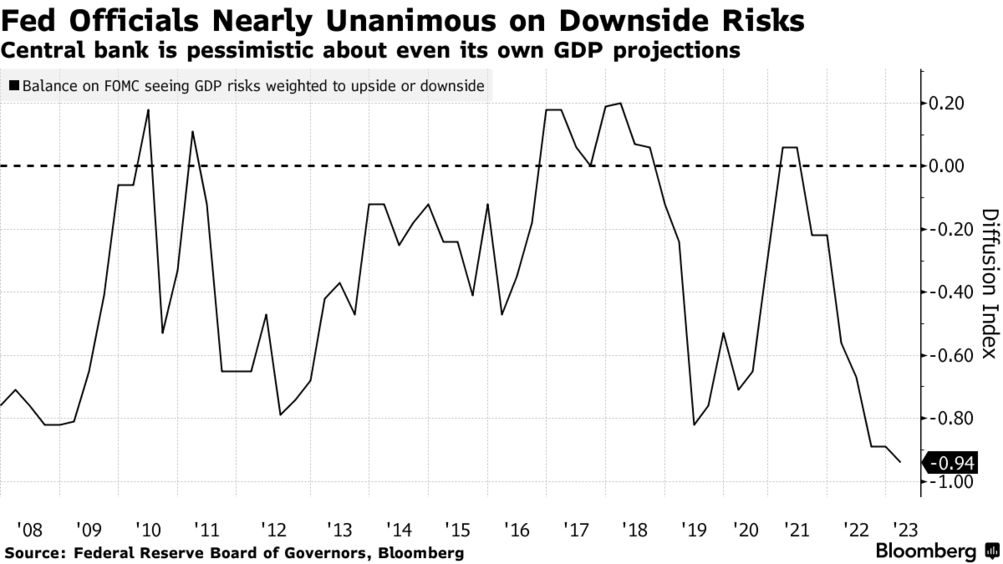

Bezogen auf das US-Wirtschaft prognostiziert die FED für das reale BIP im Gesamtjahr 2023 bestenfalls ein Wachstum von 0,4 % und 1,2 % für 2024 und sieht eher das Risiko, dass diese Werte zu hoch gegriffen sein könnten. Dies erscheint mir nochmal ein Hinweis auf eine Rezession zu sein, denn für Q1 2023 wird ein starkes Wachstum von 0,6% (Quartal zu Quartal, nicht annualisiert) erwartet. Damit ist ein negatives Wachstum für den weiteren Jahresverlauf erforderlich, um wieder auf 0,4% zurückzulaufen.

-

Trotzdem sei der Arbeitsmarkt aktuell noch zu angespannt, da Angebot und Nachfrage nach wie vor nicht im Gleichgewicht seien. Der Wohnungsbausektor und andere zinsempfindliche Bereiche der Wirtschaft wie die Anlageinvestitionen zeigen echte Anzeichen von Schwäche, die Verbraucherausgaben zögen zwar an, aber das könnte saisonale Gründe haben sein, weil sich das Wetter verbessere.

Auch Bloomberg titelt nunmehr „Neue Fed-Prognosen legen nahe, dass sich die Zentralbank auf eine Rezession vorbereitet“ und verweist dabei (siehe Diagramm) auf die Einigkeit der FED-Mitglieder für Wachstumsrisiken.

Man kann also ziemlich sicher davon ausgehen, dass der aktuelle Zinszyklus – abgesehen von einem eher symbolischen letzten Zinsschritt (so er denn überhaupt kommt) – sein Hoch erreicht hat.

Auch Bloomberg titelt nunmehr „Neue Fed-Prognosen legen nahe, dass sich die Zentralbank auf eine Rezession vorbereitet“ und verweist dabei (siehe Diagramm) auf die Einigkeit der FED-Mitglieder für Wachstumsrisiken.

Man kann also ziemlich sicher davon ausgehen, dass der aktuelle Zinszyklus – abgesehen von einem eher symbolischen letzten Zinsschritt (so er denn überhaupt kommt) – sein Hoch erreicht hat.

FOMC-Pressekonferenz 02. November 2022

Notizen zur Pressekonferenz

In der Folge stiegen Aktienkurse, der USD wurde gegenüber anderen Währungen schwächer und die Zinskurve wurde = zinsbullische Kursentwicklung. Mit dem Start der Pressekonferenz drehte sich diese Wahrnehmung jedoch, da Powell sich nun noch hawkisher äußerte, als zu früheren Terminen:

1) Powell kassierte sämtliche Hoffnungen auf eine Abschwächung des Zinsanstieges mit den Worten: „Es ist sehr verfrüht, an eine Pause im Zinserhöhungszyklus zu denken“.

2) Powell sieht die FED Funds Rate über das Gesamtjahr 2023 hinweg bei über 5%: „Die seit unserer letzten Sitzung eingegangenen Daten deuten darauf hin, dass die Fed Funds Rate schlußendlich höher sein wird, als zuvor erwartet (4,63%), und wir werden den Kurs beibehalten, bis die Arbeit erledigt ist.“

3) Powell sieht in einer zu starken Straffung geringere Risiken als in einer voreiligen Lockerung: „Ein umsichtiges Risikomanagement legt nahe, dass die Risiken, zu wenig zu tun, viel höher sind als zu viel zu tun. Würden wir zu viel tun, könnten wir unsere Instrumente später zur Unterstützung der Wirtschaft einsetzen. Wenn wir hingegen zu wenig tun, riskieren wir, dass sich die Inflation verfestigt, und das ist ein viel größeres Risiko für unser Mandat“.

In der Konsequenz ist die von ihm früher angestrebte „weiche Landung“ eigentlich vom Tisch und eine Rezession der US- und damit letztlich auch der Weltwirtschaft eigentlich unvermeidbar.

FOMC-Pressekonferenz 21. September 2022

Notizen zur Pressekonferenz

- Die US-Notenbank hebt ihren Leitzins wie erwartet um 75 Basispunkte auf eine Spanne von 3 % bis 3,25 % an, während die neuen Projektionen der Beamten eine mittlere Schätzung von 4,4 % für Ende 2022 und 4,6 % für Ende 2023 ergeben.

- Während die Entscheidung am Mittwoch einstimmig ausfiel, zeigt der Dot Plot eine 10:9-Mehrheit für eine Anhebung über 4,25% in diesem Jahr, was darauf hindeutet, dass eine vierte Anhebung um 75 Basispunkte in Folge im November möglich ist.

- Die Entscheidungsträger gehen davon aus, dass die Zinssätze im Jahr 2024 auf etwa 3,9 % und im Jahr 2025 auf 2,9 % gesenkt werden.

- Die Erklärung ist identisch mit der vorangegangenen FOMC-Sitzung im Juli

- Die FED weist auf bescheidenes Wachstum in den jüngsten Indikatoren hin, wie letzte Woche im Beige Book veröffentlicht wurde.

- Die Prognosen für das BIP-Wachstum wurden auf 1,2 % im Jahr 2023 und 1,7 % im Jahr 2024 gesenkt und liegen damit unter dem längerfristigen Trend; die Arbeitslosigkeit soll 2023 auf 4,4 % steigen.

- Powell bekräftigt, dass “weitere Erhöhungen des Leitzinses angemessen sein werden”.

- Die Fed strebt eine Rückkehr zu “ausreichend restriktiven” Zinssätzen an.

- Powell verweist ausdrücklich auf den Arbeitsmarkt als Nutznießer stabiler Preise und stellt eine erhebliche Schwäche des Immobilienmarktes fest. Die Wirtschaft habe sich seit dem letzten Jahr verlangsamt und jüngste Daten deuten auf ein “bescheidenes” Wachstum hin. Die finanziellen Bedingungen haben sich verschärft, und die Inflation hat das verfügbare Einkommen belastet. “Trotz der Verlangsamung des Wachstums ist der Arbeitsmarkt extrem angespannt geblieben”, so Powell, da die Zahl der offenen Stellen immer noch höher sei als die der verfügbaren Arbeitskräfte. Die Entscheidungsträger der Fed erwarten im Laufe der Zeit ein “besseres Gleichgewicht” auf dem Arbeitsmarkt.

- Die Wiederherstellung der Preisstabilität wird eine restriktive Zinspolitik “für einige Zeit” erfordern, so Powell.

- Er wiederholt seine Äußerungen vom August in Jackson Hole, wonach die Geschichte zeige, was passiert, wenn die Politik im Kampf gegen die Inflation zu früh gelockert wird. Es wird deshalb wahrscheinlich eine “anhaltende Periode eines unter dem Trend liegenden Wachstums” geben müssen, sagt Powell. Er spricht jedoch nicht wörtlich von einer Rezession. “Wir werden weitermachen, bis die Aufgabe erledigt ist”, sagt Powell über die Entschlossenheit des FOMC, die Inflation wieder auf 2 % zu drücken.

- Powell geht davon aus, dass zwei Dinge geschehen müssen, um die Inflation zu senken: ein Wachstum unter dem Trend und eine Aufweichung des Arbeitsmarktes.

- Was die Senkung der Zinssätze anbelangt, “würden wir sehr zuversichtlich sein wollen”, dass die Inflation wieder auf 2 % zurückgeht, bevor wir dies in Betracht ziehen, so Powell.

- Powell ist offenbar zufrieden mit der negativen Marktreaktion auf die Rede in Jackson Hole und möchte nicht, dass der Markt alles, was er sagt, als dovish auffasst.

- Die politischen Entscheidungsträger werden dies berücksichtigen, wenn sie eine Reduzierung ihrer Zinserhöhungen in Betracht ziehen:

“Wir wollen sehen, dass das Wachstum weiterhin unter dem Trend liegt.. Eine Rückkehr zu einem besseren Gleichgewicht zwischen Angebot und Nachfrage auf dem Arbeitsmarkt.. Eindeutige Anzeichen dafür, dass die Inflation wieder auf 2 % sinkt”. - Powell deutet also an, dass die Inflation nicht tatsächlich 2 % erreichen muss, um eine Zinssenkung zu rechtfertigen. Die Daten müssen nur überzeugend sein, dass die Inflation auf 2 % zusteuert.

- “Es wird wahrscheinlich einige Zeit dauern, bis sich die Verschärfung der finanziellen Bedingungen in der Inflation niederschlägt.

- “Es wird wahrscheinlich einige Zeit dauern, bis sich die Verschärfung der finanziellen Bedingungen in einer geringeren Inflation niederschlägt”, so Powell.

- “Es wird wahrscheinlich einige Zeit dauern, bis die Auswirkungen der veränderten finanziellen Bedingungen auf die Inflation voll zum Tragen kommen. Wir sind uns dessen sehr bewusst”, sagt Powell…

- Powell merkte an, dass es irgendwann angebracht sein wird, das Tempo der Zinserhöhungen zu verlangsamen, damit die Auswirkungen dieser Erhöhungen bewertet werden können.

- Die Falken unter den Fed-Anhängern werden diese Bemerkung wahrscheinlich kritisieren, da die Fed sich auf der niedrigsten Stufe dessen befindet, was als restriktiv angesehen werden könnte.

- Die obere Grenze des Zielbereichs liegt bei 3 %. Die Kerninflation liegt jedoch bei 4,6 %, wenn man den von der Fed bevorzugten Index verwendet. Einige würden sagen, dass man sich nicht in einem restriktiven Bereich befinden kann, wenn man deutlich unter dem Inflationstempo liegt.

- Powell sagt, niemand wisse, ob der derzeitige Prozess zu einer Rezession führe.

- Aber viele Ökonomen gehen von einer solchen aus, könnte man hinzufügen.

- Powell erwähnte, dass die Zahl der offenen Stellen deutlich zurückgehen muss, um die Inflation abzukühlen. Dieser Prozess könne stattfinden, ohne dass die Arbeitslosigkeit signifikant ansteige, sagte er.

- Dennoch bedeutet ein Rückgang der offenen Stellen, dass die Unternehmensgewinne möglicherweise deutlich sinken müssen.

- Powell: 3 Hauptunterschiede in der Wirtschaft, die bedeuten könnten, dass sie die Straffung ohne Rezession verkraften kann:

1- Die hohe Zahl der offenen Stellen könnte bedeuten, dass einige davon wegfallen, ohne dass tatsächlich Arbeitsplätze abgebaut werden müssen, was normalerweise die Arbeitslosenquote in die Höhe treiben würde

2- Die Inflationserwartungen sind nach wie vor fest verankert, was die Wiederherstellung der Preisstabilität erleichtern wird

3- Ein Teil der derzeitigen Inflation ist auf Angebotsschocks zurückzuführen, und es gibt erste Anzeichen dafür, dass diese abklingen könnten - “Man möchte einen Punkt erreichen, an dem die Realsätze über die gesamte Renditekurve hinweg positiv sind”, so Powell.

- Wir treffen EINE Entscheidung pro Sitzung”, sagt Powell auf die Frage, wie wahrscheinlich 75 Basispunkte im November sind. Powell erklärt erneut, dass die Fed bestrebt ist, den Leitzins auf ein restriktives Niveau zu bringen, und dass sie dies “schnell” erreichen will. Es wurde jedoch keine Entscheidung über den nächsten politischen Schritt getroffen.

- Powell sagte, es gebe eine “ziemlich große” Gruppe, die bis zum Jahresende weitere Erhöhungen um 100 Basispunkte erwarte.

- Die Ausgangsbasis sind also wahrscheinlich 50 Basispunkte im November und weitere 50 im Dezember. Das scheint leichter zu vermitteln zu sein als 75 im November und eine Verlangsamung auf 25 im Dezember. Die letzte Bemerkung über die Spaltung des Ausschusses zwischen 100 und 125 Basispunkten für den Rest des Jahres deutet darauf hin, dass es eine Gruppe gibt, die 75 und 50 im November und Dezember bevorzugt, und eine andere, die vielleicht eine Verlangsamung auf 50 für die nächsten paar Jahre wünscht.

- Powell hat sich nicht verpflichtet, auf der nächsten Sitzung im November weitere 75 Basispunkte zu setzen. Der Terminkalender deutet jedoch darauf hin, dass er kaum Anhaltspunkte für eine Verlangsamung des Zinserhöhungstempos hat.

- Vor der Sitzung am 2. November gibt es nur einen VPI-Bericht – den für September, der Anfang Oktober veröffentlicht wird.

- Dabei ist zu beachten, dass die Fed “mehrere” Berichte erwartet, die überzeugende Anzeichen für eine Verlangsamung der Inflation zeigen. Selbst wenn der Verbraucherpreisindex für September also einen Rückgang zeigt, würde dies für die Fed nicht ausreichen, um eine Verlangsamung der Straffung zu rechtfertigen.

- MBS-Verkäufe: “Das ist nichts, was wir im Moment in Erwägung ziehen” und auch nicht etwas, das er in naher Zukunft in Erwägung ziehen wird, sagt Powell in Bezug auf MBS-Verkäufe.

- Auf die Frage nach dem Risiko einer weltweiten Rezession angesichts der Tatsache, dass die meisten Zentralbanken ihre Geldpolitik straffen, sagte Powell, dass eine Reihe von Fed-Beamten gerade von einem Treffen mit ihren Kollegen in Basel (Schweiz) zurückgekehrt sei.

- “Wir sind uns sehr bewusst, was in anderen Volkswirtschaften auf der Welt vor sich geht”, sagt er.

- Powell sagt, es sei schwierig, über eine Zusammenarbeit zwischen den Zentralbanken zu sprechen.

- “Wir befinden uns alle in sehr unterschiedlichen Situationen.”

- “Es ist keine Koordination, aber es gibt einen regen Informationsaustausch”, sagt Powell über die globalen Zentralbanken.

- “Die Sektoren der Wirtschaft, die am zinsempfindlichsten sind, zeigen sicherlich die Auswirkungen unserer Straffung”, sagt Powell und nennt insbesondere den Wohnungsbau.

- Der starke Dollar beeinträchtigt auch die Exportnachfrage, so Powell.

- Powell stellte fest, dass sich die Straffung der Fed über einen steigenden Wechselkurs auf den US-Handel “auswirkt”. In der Tat hat sich das Leistungsbilanzdefizit durch den Anstieg des Dollars erheblich ausgeweitet.

- Die Ersparnisse sind nach wie vor im Plus, die Staaten verfügen über sehr viel Geld, so dass es gute Gründe gibt, davon auszugehen, dass die Wirtschaft auch weiterhin stark bleiben wird, so Powell.

- “Es besteht eine sehr hohe Wahrscheinlichkeit”, dass das Wachstum eine Zeit lang unter dem Trend liegt. Die Prognosen der Fed zeigen, dass das Wachstum in diesem und im nächsten Jahr “deutlich unter” dem Trend liegt.

- Der Wohnungsmarkt muss eine Korrektur durchlaufen; es ist schwierig, Grundstücke in Stadtnähe zu finden.

- Die Korrektur auf dem Wohnungsmarkt sollte dazu beitragen, ihn wieder in ein besseres Gleichgewicht zu bringen.

- “Ich wünschte, es gäbe einen schmerzlosen Weg”, um die Inflation zu senken, sagt Powell, “aber den gibt es nicht”.

- “Wir brauchen ein Wachstum, das unter dem Trend liegt, und weichere Arbeitsmärkte”, so Powell.

- “Die Menschen sehen ihre Lohnerhöhungen von der Inflation aufgefressen”, sagt Powell.

- Dies ist etwas, was die politischen Entscheidungsträger immer und immer wieder gesagt haben.

- Powell sagt, dass Preisstabilität viele Vorteile für die gesamte Wirtschaft mit sich bringt.

- Wenn man die Rückkehr zur Preisstabilität hinauszögert, führt das nur zu “mehr Schmerzen”, sagt er.

- Powell verweist auch auf die 1970er Jahre, als die Fed mehrfach versuchte, die Inflation zu bremsen, aber jedes Mal die Straffung zurückzog, bevor sie den Preisanstieg vollständig unter Kontrolle gebracht hatte.

- Powell wird gefragt, wie lange der wirtschaftliche Schmerz anhalten wird.

- Er sagt, das hänge davon ab, wie lange es dauere, die Inflation zu senken. Den Prognosen der Fed zufolge wird sie im nächsten Jahr deutlich sinken und 2024 noch stärker.

Rede von Jerome Powell in Jackson Hole 26.08.2022

Ich danke Ihnen für die Gelegenheit, heute hier sprechen zu dürfen.

Auf den vergangenen Konferenzen in Jackson Hole habe ich breit angelegte Themen wie die sich ständig verändernde Struktur der Wirtschaft und die Herausforderungen der Geldpolitik unter großer Unsicherheit erörtert. Heute werden meine Ausführungen kürzer sein, mein Fokus enger gefasst und meine Botschaft direkter.

Das Hauptaugenmerk des Federal Open Market Committee (FOMC) liegt derzeit darauf, die Inflation wieder auf unser 2-Prozent-Ziel zu senken. Die Preisstabilität liegt in der Verantwortung der Federal Reserve und ist das Fundament unserer Wirtschaft. Ohne Preisstabilität funktioniert die Wirtschaft für niemanden. Insbesondere werden wir ohne Preisstabilität keine anhaltende Periode starker Arbeitsmarktbedingungen erreichen, die allen zugute kommen. Die Lasten einer hohen Inflation treffen diejenigen am stärksten, die sie am wenigsten tragen können.

Die Wiederherstellung der Preisstabilität wird einige Zeit in Anspruch nehmen und erfordert den energischen Einsatz unserer Instrumente, um Angebot und Nachfrage in ein besseres Gleichgewicht zu bringen. Die Rückführung der Inflation wird wahrscheinlich eine anhaltende Phase eines unter dem Trend liegenden Wachstums erfordern. Darüber hinaus wird es sehr wahrscheinlich zu einer gewissen Aufweichung der Arbeitsmarktbedingungen kommen. Höhere Zinssätze, ein langsameres Wachstum und eine Aufweichung der Arbeitsmarktbedingungen werden zwar die Inflation senken, aber auch für die Haushalte und Unternehmen schmerzhaft sein. Dies sind die unglücklichen Kosten der Inflationsbekämpfung. Sollte es jedoch nicht gelingen, die Preisstabilität wiederherzustellen, würde dies weitaus größere Schmerzen verursachen.

Die US-Wirtschaft verlangsamt sich eindeutig gegenüber den historisch hohen Wachstumsraten von 2021, die die Wiederbelebung der Wirtschaft nach der pandemischen Rezession widerspiegelten. Auch wenn die jüngsten Wirtschaftsdaten durchwachsen waren, zeigt unsere Wirtschaft meiner Meinung nach weiterhin eine starke Grunddynamik. Der Arbeitsmarkt ist besonders stark, aber er ist eindeutig aus dem Gleichgewicht geraten, da die Nachfrage nach Arbeitskräften das Angebot an verfügbaren Arbeitskräften deutlich übersteigt. Die Inflation liegt deutlich über 2 %, und die hohe Inflation hat sich weiter in der Wirtschaft verbreitet. Die niedrigeren Inflationswerte für Juli sind zwar zu begrüßen, doch reicht die Verbesserung in einem einzigen Monat bei weitem nicht aus, um den Ausschuss davon zu überzeugen, dass die Inflation zurückgeht.

Wir bewegen unseren geldpolitischen Kurs zielstrebig auf ein Niveau, das ausreichend restriktiv ist, um die Inflation auf 2 Prozent zurückzuführen. Auf unserer letzten Sitzung im Juli hob der FOMC die Zielspanne für den Leitzins auf 2,25 bis 2,5 Prozent an, was in der Bandbreite der Schätzungen des Summary of Economic Projection (SEP) liegt, in der sich der Leitzins auf längere Sicht einpendeln dürfte. In der gegenwärtigen Situation, in der die Inflation weit über 2 Prozent liegt und der Arbeitsmarkt extrem angespannt ist, sind die Schätzungen der längerfristigen neutralen Zinssätze kein Ort, an dem man anhalten oder pausieren sollte.

Die Anhebung des Zielkorridors im Juli war die zweite Anhebung um 75 Basispunkte in ebenso vielen Sitzungen, und ich sagte damals, dass eine weitere ungewöhnlich starke Anhebung auf unserer nächsten Sitzung angemessen sein könnte. Wir haben jetzt etwa die Hälfte des Zeitraums zwischen den Sitzungen hinter uns. Unsere Entscheidung auf der September-Sitzung wird von der Gesamtheit der eingehenden Daten und den sich entwickelnden Aussichten abhängen. Irgendwann, wenn sich der geldpolitische Kurs weiter verschärft, wird es wahrscheinlich angebracht sein, das Tempo der Erhöhungen zu verlangsamen.

Die Wiederherstellung der Preisstabilität wird wahrscheinlich die Beibehaltung eines restriktiven geldpolitischen Kurses für einige Zeit erfordern. Die historische Entwicklung warnt nachdrücklich vor einer verfrühten Lockerung der Politik. Die jüngsten individuellen Projektionen der Ausschussmitglieder aus dem SEP vom Juni zeigten, dass der Median des Leitzinses bis Ende 2023 leicht unter 4 Prozent liegen wird. Die Teilnehmer werden ihre Projektionen auf der September-Sitzung aktualisieren.

Unsere geldpolitischen Überlegungen und Entscheidungen bauen auf den Erkenntnissen auf, die wir über die Inflationsdynamik gewonnen haben, sowohl aus der hohen und volatilen Inflation der 70er und 80er Jahre als auch aus der niedrigen und stabilen Inflation des letzten Vierteljahrhunderts. Insbesondere stützen wir uns auf drei wichtige Lehren.

Die erste Lektion ist, dass die Zentralbanken die Verantwortung für eine niedrige und stabile Inflation übernehmen können und sollten. Es mag heute seltsam erscheinen, dass Zentralbanker und andere einst an diesen beiden Fronten Überzeugungsarbeit leisten mussten, aber wie der ehemalige Präsident Ben Bernanke gezeigt hat, wurden beide Thesen während der Großen Inflation weithin in Frage gestellt.1 Heute betrachten wir diese Fragen als geklärt. Unsere Verantwortung, für Preisstabilität zu sorgen, ist unumstößlich. Es stimmt, dass die derzeitige hohe Inflation ein globales Phänomen ist und dass viele Volkswirtschaften auf der ganzen Welt mit einer Inflation konfrontiert sind, die genauso hoch oder höher ist als in den Vereinigten Staaten. Richtig ist meines Erachtens auch, dass die derzeitige hohe Inflation in den Vereinigten Staaten das Ergebnis einer starken Nachfrage und eines begrenzten Angebots ist und dass die Instrumente der Fed vor allem auf die Gesamtnachfrage wirken. Nichts von alledem schmälert die Verantwortung der Federal Reserve, die uns zugewiesene Aufgabe der Preisstabilität zu erfüllen. Es ist eindeutig eine Aufgabe, die Nachfrage zu mäßigen, um sie besser mit dem Angebot in Einklang zu bringen. Wir sind entschlossen, diese Aufgabe zu erfüllen.

Die zweite Lehre ist, dass die Erwartungen der Öffentlichkeit hinsichtlich der künftigen Inflation eine wichtige Rolle bei der Festlegung des Inflationspfades im Laufe der Zeit spielen können. Heute scheinen die längerfristigen Inflationserwartungen nach vielen Maßstäben gut verankert zu sein. Dies gilt im Großen und Ganzen für Umfragen unter Haushalten, Unternehmen und Prognostikern und auch für marktbasierte Messgrößen. Dies ist jedoch kein Grund zur Selbstzufriedenheit, da die Inflation schon seit einiger Zeit deutlich über unserem Ziel liegt.

Wenn die Öffentlichkeit erwartet, dass die Inflation im Laufe der Zeit niedrig und stabil bleiben wird, dann wird sie das wahrscheinlich auch tun, sofern keine größeren Schocks auftreten. Leider gilt das Gleiche auch für die Erwartung einer hohen und schwankenden Inflation. In den 1970er Jahren, als die Inflation anstieg, verankerte sich die Erwartung einer hohen Inflation in den wirtschaftlichen Entscheidungen der Haushalte und Unternehmen. Je mehr die Inflation anstieg, desto mehr Menschen gingen davon aus, dass sie hoch bleiben würde, und sie bauten diese Überzeugung in ihre Lohn- und Preisentscheidungen ein. Der frühere Präsident der US-Notenbank Paul Volcker drückte es auf dem Höhepunkt der großen Inflation im Jahr 1979 so aus: „Die Inflation nährt sich zum Teil von selbst, so dass ein Teil der Aufgabe, zu einer stabileren und produktiveren Wirtschaft zurückzukehren, darin bestehen muss, den Griff der Inflationserwartungen zu brechen„.2

Eine nützliche Erkenntnis darüber, wie sich die tatsächliche Inflation auf die Erwartungen über ihre künftige Entwicklung auswirken kann, beruht auf dem Konzept der „rationalen Unaufmerksamkeit“.3 Wenn die Inflation anhaltend hoch ist, müssen Haushalte und Unternehmen genau aufpassen und die Inflation in ihre wirtschaftlichen Entscheidungen einbeziehen. Wenn die Inflation niedrig und stabil ist, sind sie freier, ihre Aufmerksamkeit auf andere Dinge zu richten. Der ehemalige Präsident Alan Greenspan drückte es so aus: „Für alle praktischen Zwecke bedeutet Preisstabilität, dass die erwarteten Änderungen des durchschnittlichen Preisniveaus klein genug und allmählich genug sind, um die finanziellen Entscheidungen von Unternehmen und Haushalten nicht wesentlich zu beeinflussen“. 4

Natürlich ist die Inflation derzeit in aller Munde, was heute ein besonderes Risiko darstellt: Je länger die derzeitige Phase hoher Inflation anhält, desto größer ist die Wahrscheinlichkeit, dass sich die Erwartungen einer höheren Inflation verfestigen.

Das bringt mich zur dritten Lektion, nämlich dass wir weitermachen müssen, bis die Aufgabe erledigt ist. Die Geschichte zeigt, dass die Kosten der Inflationsbekämpfung für die Beschäftigung mit zunehmender Verzögerung steigen, da sich die hohe Inflation in der Lohn- und Preisbildung immer mehr verfestigt. Der erfolgreichen Volcker-Desinflation Anfang der 1980er Jahre gingen mehrere gescheiterte Versuche voraus, die Inflation in den vorangegangenen 15 Jahren zu senken. Letztlich war eine lange Periode sehr restriktiver Geldpolitik erforderlich, um die hohe Inflation einzudämmen und den Prozess der Rückführung der Inflation auf ein niedriges und stabiles Niveau einzuleiten, das bis zum Frühjahr des vergangenen Jahres die Norm war. Unser Ziel ist es, dieses Ergebnis zu vermeiden, indem wir jetzt mit Entschlossenheit handeln.

Diese Lehren leiten uns, wenn wir unsere Instrumente zur Senkung der Inflation einsetzen. Wir ergreifen energische und rasche Maßnahmen, um die Nachfrage zu dämpfen, damit sie sich besser an das Angebot anpasst, und um die Inflationserwartungen zu verankern. Wir werden so lange weitermachen, bis wir sicher sind, dass die Aufgabe erledigt ist.

1. See Ben Bernanke (2004), „The Great Moderation,“ speech delivered at the meetings of the Eastern Economic Association, Washington, February 20; Ben Bernanke (2022), „Inflation Isn’t Going to Bring Back the 1970s,“ New York Times, June 14.

2. See Paul A. Volcker (1979), „Statement before the Joint Economic Committee of the U.S. Congress, October 17, 1979,“ Federal Reserve Bulletin, vol. 65 (November), p. 888.

3. A review of the applications of rational inattention in monetary economics appears in Christopher A. Sims (2010), „Rational Inattention and Monetary Economics,“ in Benjamin M. Friedman and Michael Woodford, eds., Handbook of Monetary Economics, vol. 3 (Amsterdam: North-Holland), pp. 155–81.

4. See Alan Greenspan (1989), „Statement before the Committee on Banking, Housing, and Urban Affairs, U.S. Senate, February 21, 1989,“ Federal Reserve Bulletin, vol. 75 (April), pp. 274–75.

FOMC Meeting 04.05.2022

Was die FED am 04.05.2022 war wieder FED-Sitzung. Das Ergebnis entsprach weitgehend den Schätzungen und wichtiger waren daher die Zwischentöne bei der Pressekonferenz. Und da gab es eben jenen einen Satz von Powell, dass Zinsanhebungen um 0,75% derzeit von den Mitgliedern des Offenmarktausschusses nicht aktiv diskutiert würden. Zusammen mit dem Beschluss, die Bilanzreduktion im Juni zunächst mit einer verringerten Rate von 47 Milliarden USD pro Monat anzugehen, wurde dies vom Markt als überraschend „dovisch“ eingestuft. Der Markt schaltete in der Folge – zumindest kurzfristig – in den „Risk-On“-Modus.

Es war jedoch klar, dass das, was Powell damit bewirkt hat, gar nicht in seinem Interesse liegen dürfte. Die FED will keinen optimistischen Markt! Powell selbst hat das ganz klar vor einigen Wochen gesagt: Wenn der Markt nicht fällt, dann müsse die FED ihn eben zu Fall bringen. Die Notenbank WILL die Investoren-Zuversicht in den Keller prügeln. Und insoweit ist die Kakophonie der Mitglieder (siehe Bullard) in den letzten Wochen kein Zufall, sondern hat Methode. Je mehr Unsicherheit die FED verbal zu schüren vermag, umso besser – denn umso weniger muss sie dann tatsächlich tun. Denn machen wir uns nichts vor: Natürlich würde es die Wirtschaft völlig abwürgen, wenn die Zinsen sehr schnell sehr hoch steigen würden. Also versuchte sie es bisher (recht erfolgreich) damit, das Vertrauen der Investoren kaputt zu reden.

Ich habe die Chance genutzt, meine Positionen dort weiter zu reduzieren, wo ich ich die Chance bisher verpasst habe. Und zwar massiv.

Aktuell beträgt meine Cash-Quote etwa 33% bzw. ist bereits in einige Shorts auf übliches Indizes gewandert: S&P 500, Nasdaq 100, den DAX und langlaufende Anleihen. Diese Shorts sind keine großen Positionen, sie dämpfen schlichtweg den Fall der Aktien.

Der Bärenmarkt ist da. Und er ist ungewöhnlich: Meine Recherchen ergeben, dass es seit 1928 nur vier Jahre gab, in denen sowohl US-Aktien (S&P 500) als auch US-Anleihen (10-jährige Treasuries) das gleiche Jahr im negativen Bereich beendeten – 1931, 1941, 1969 und 2018. Natürlich ist 2022 noch lange nicht zu Ende, aber zumindest schaffen wir gerade die Voraussetzungen für ein fünftes dieser Jahre.

Ich lasse Positionen meinen Tabak-Aktien stehen, in den LNG/Erdgas-Titeln, Versorgern und einen defensiven Healthcare und Basiskonsum-Unternehmen.

Kommentar verfassen Kommentieren abbrechen

Diese Website verwendet Akismet, um Spam zu reduzieren. Erfahre mehr darüber, wie deine Kommentardaten verarbeitet werden.