The Mosaic Company

Der Einsatz von Düngemitteln war die entscheidende Voraussetzung dafür, 8 Milliarden Menschen zuverlässig ernähren zu können. Über Generationen hinweg haben Landwirte sehr genaue Erkenntnisse darüber gewonnen, wie man den Nährstoffgehalt im Boden prüft, wie die Pflanzen sie aufnehmen und wie man diese Nährstoffe nach der Ernte am besten ersetzt.

Stellvertretend für die Düngemittelindustrie möchte ich hier The Mosaic Company etwas genau beleuchten. Bereits seit Anfang 2022 war ich einigen Unternehmen investiert und habe beschlossen, die aktuell stattfindende Konsolidierung zum Aufbau eines Korbes zu nutzen, der mittelfristig eine Gewichtung von etwas 5% innerhalb des Aktienportfolios bekommen soll.

Überblick

The Mosaic Company (nachfolgend als Mosaic abgekürzt) ist weltweit einer der größten Hersteller von mineralischen Düngemitteln. Das Unternehmen wurde 2004 gegründet und beliefert die vier Länder mit dem höchsten Nahrungsmittelverbrauch in der Welt: Die USA und Brasilien, sowie Indien und China.

Das Unternehmen entstand im Oktober 2004 aus dem Zusammenschluss der früheren IMC Global und der Düngemittelsparte der im Privatbesitz befindlichen Cargill Inc.

Mosaic ist der Marktführer bei der Herstellung von Phosphatdünger und die Nummer 2 bei der Herstellung von Kalidünger nach Nutrien.

In Nordamerika hat Mosaic mit Phosphat, welches in Florida, Brasilien und Peru abgebaut wird, einen Marktanteil von etwa 40 %, Kalisalz macht 20 % aus.

Übersicht

Das kleine Dünger-1x1

Stickstoff, Phosphor und Kalium, kurz NPK, sind die Hauptnährstoffe in Handelsdüngern. Jeder dieser Grundnährstoffe spielt eine Schlüsselrolle in der Pflanzenernährung. Zur Auffrischung hier nochmal eine kurze Einordnung:

Bewertung

Aus kaufmännisch defensiver Perspektive sollte man davon ausgehen, dass die Phosphat- und Kalidüngerpreise bis 2023 von den Höchstständen des Zyklus zurückgehen werden. Aktuell würde ich einen Rückgang um bis zu 30% normal einstufen. Mit der Rückzahlung von Schulden in Höhe von 450 Mio. USD im August 2021 sowie der Verpflichtung zur Rückzahlung von weiteren 550 Mio. USD im November 2022 wird Mosaic den angestrebten Schuldenabbau von 1 Mrd. USD erreicht haben. Die im Vergleich zu den Konkurrenten Nutrien und CF Industries ohnehin bessere Eigenkapitalquote verbessert sich damit nochmals. Im Umfeld steigender Zinsen könnte Mosaic damit entscheidende Rating-Vorteile gewinnen.

Phosphate und Kali sind für Mosaic am relevantesten, und selbst bei einem Rückgang der Preise um 30 % gegenüber Q2 2022 sollte das Unternehmen in der Lage sein, ausgehend vom aktuellen Aktienkurs von ca. 50 USD einen freien Cashflow von 15 % zu erzielen. Das EV/EBITDA-Verhältnis mit einem Wert von 3,6 empfinde ich als günstig, insbesondere, wenn man die solide Position des Unternehmens unter geopolitischen Gesichtspunkten bedenkt.

Abseits der nunmehr abgeschlossenen größeren Investition in Esterhazy und Colonsay will Mosaic den gesamten verbleibenden freien Cashflow an die Aktionäre zurückzugeben:

- Die Unternehmensleitung hat ein neues Aktienrückkaufprogramm in Höhe von 2 Mrd. USD genehmigt.

- Die jährliche Dividende wurde auf 0,60 USD pro Aktie erhöht.

- Eine Sonderdividende wird in Betracht gezogen.

Bewertungseckdaten im Vergleich:

| Unternehmen | wdt_ID | Land | Market Cap | EV/EBITDA | FCF Yield | FCF Yield (5 Jahre) | Debt/Equity | Dividend Yield | EV/FCF | Schwerpunkte |

|---|---|---|---|---|---|---|---|---|---|---|

| Nutrien | 1 | Kanada | 45,14 | 5,00 | 6,10 | 4,30 | 44,00 | 2,30 | 16,40 | N/P/K |

| Sociedad Química y Minera de Chile | 2 | Chile | 25,72 | 7,80 | 5,30 | 2,00 | 75,50 | 5,30 | 11,00 | N/K |

| CF Industries | 3 | USA | 20,88 | 4,10 | 19,10 | 11,20 | 65,00 | 1,50 | 5,40 | N |

| The Mosaic Company | 4 | USA | 17,63 | 3,60 | 9,60 | 2,90 | 35,20 | 1,20 | 10,90 | N/P/K |

| ICL Group | 5 | Israel | 10,67 | 4,10 | 8,40 | 4,80 | 50,90 | 3,00 | 10,70 | P/K |

| Yara International | 6 | Norwegen | 10,06 | 3,20 | 1,90 | 3,10 | 52,40 | 12,20 | 34,60 | N/P |

| OCI | 7 | Niederlande | 8,90 | 2,90 | 35,00 | 7,90 | 111,70 | 0,00 | 3,50 | N |

| K+S | 8 | Deutschland | 4,30 | 2,70 | 10,90 | -4,00 | 17,30 | 1,00 | 9,60 | K |

| CVR Partners | 9 | USA | 1,33 | 4,00 | 26,40 | 3,50 | 119,10 | 31,90 | 5,10 | N |

| Intrepid Potash | 10 | USA | 0,53 | 3,60 | 13,90 | 4,30 | 0,30 | 0,00 | 8,10 | K |

Meine Investment-These

Nord- und Südamerikanische Düngemittelproduzenten werden meiner Einschätzung nach über einen längeren Zeitraum hinweg deutliche Wettbewerbsvorteile gegenüber ihren Konkurrenten im Rest der Welt haben. Dafür sprechen eine ganze Reihe von Faktoren:

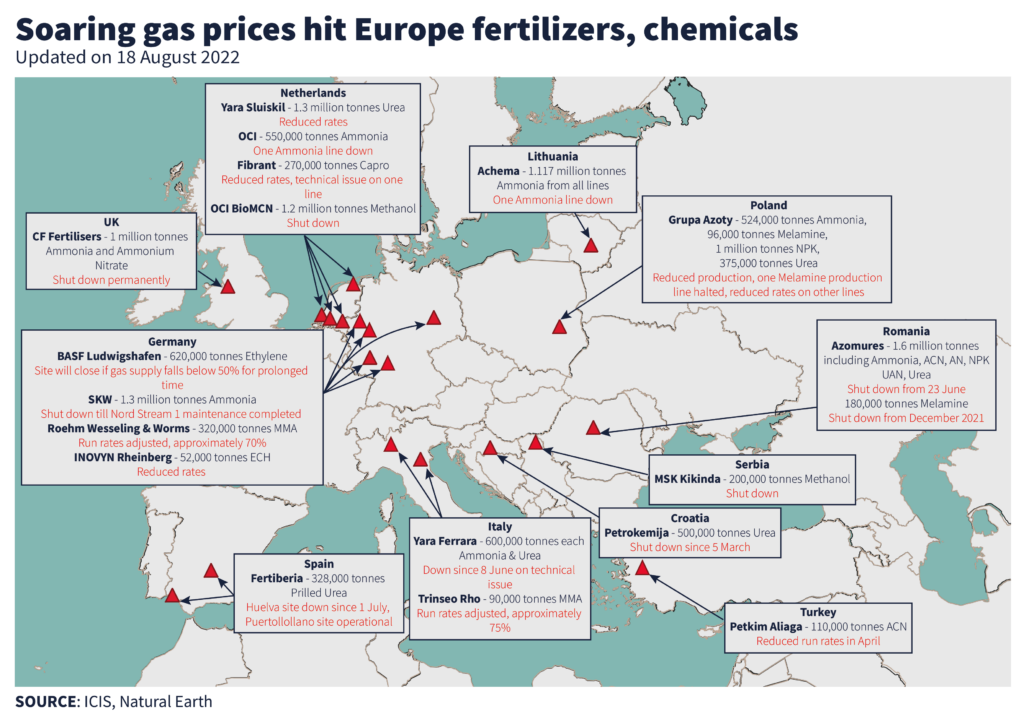

- Nahezu alle bedeutsamen Düngemittelhersteller in Westeuropa haben aufgrund hoher Erdgaspreise ihre Produktion gekürzt und für einzelne Bereiche gänzlich eingestellt. Mosaic profitiert quasi davon, keine Produktionsanlagen in Europa betreiben zu müssen.

- Das Preisgefälle von Erdgas zwischen den USA (2-3 USD/mmbtu; million British thermal units;) und Europa (ca. 50 USD/mmbtu) hat eine mehrjährige Arbitrage-Möglichkeit geschaffen, bei der Unternehmen mit niedrigem Leverage wie The Mosaic Company oder CF Industries hohe freiverfügbare Cashflows generieren und an die Aktionäre ausschütten können.

- Die Energiekrise in der EU wird angesichts der anhaltenden Sanktionen wahrscheinlich auch in 2023 anhalten, selbst wenn der Krieg zwischen der Ukraine und Russland durch eine Waffenruhe oder gar nachhaltige Friedensverhandlungen (hoffentlich!) baldmöglichst endet.

- Darüber hinaus befinden sich die weltweiten Getreide- und Ölsaatenbestände auf einem 10-Jahres-Tiefstand, was für die kommenden 1-2 Jahre eine steigende und aktuell nicht gedeckte Phosphatnachfrage bedeuten könnte. Selbst wenn Landwirte die gestiegenen Preise durch geringere Einkäufe aussitzen wollen, wären die Ernteeinbußen bereits im zweiten Jahr ohne ausreichende Düngung deutlich riskanter.

- Mehrere große Automobilhersteller wollen nun Lithium-Eisen-Phosphat-Batterien (LFP) in Elektrofahrzeugen einsetzen, da LFP-Batterien kostengünstiger sind, als die derzeit in den USA und Europa weit verbreiteten Batterietechnologien auf Nickel- und Kobaltbasis. Mosaic könnte hier als Phosphat-Lieferant einen ganz neuen Markt neben Düngemitteln für sich erschließen.

Geschäftsbereiche & Marktdurchdringung

Mosaic unterteilt seine Geschäftsbereichen selbst wie folgt:

- Der Geschäftsbereich Phosphate, der etwa 40 % der Einnahmen von Mosaic erwirtschaftet, besitzt und betreibt Minen und Produktionsanlagen in Florida, Brasilien und Peru (dort eine 75 % Beteiligung an der Mine Miski Mayo). Das Unternehmen produziert Phosphatkonzentrate für die Pflanzendüngung. Ein wichtiges Phosphatprodukt ist MicroEssentials, ein Dünger, der durch ein patentiertes Verfahren eine gleichmäßigere Verteilung der Wirkstoffe im Boden ermöglicht. Darüber hinaus werden Futtermittelzutaten auf Phosphatbasis erzeugt – die resultierenden Tierfutterprodukte werden unter den Markennamen Biofos und Nexfos verkauft.

- Das Segment Mosaic Fertilizantes stellt gewissermaßen das Südamerika-Geschäft dar und macht etwa 40 % des Umsatzes aus. Das Unternehmen betreibt dafür Minen, Chemiewerke, Misch- und Abfüllanlagen, Hafenterminals und Lagerhäuser in Brasilien und Paraguay. Das Segment produziert und vertreibt Phosphatkonzentrate, Pflanzennährstoffe, phosphatbasierte Futtermittelzutaten und Kalidünger. Mosaic ist damit der größte Hersteller und einer der größten Vertreiber von gemischten Pflanzennährstoffen in Brasilien.

- Der Geschäftsbereich Kali, der fast 20 % des Umsatzes ausmacht, besitzt und betreibt Kali-Bergwerke in Kanada (Provinz Saskatchewan) und New Mexico sowie eine Kalimine nebst zehn Mischanlagen in Brasilien und Paraguay. Der größte Teil davon wird als Pflanzennährstoff und als Futtermittel verwendet. Mit dem K3 Projekt in Esterhazy (Saskatchwan) hat Mosaic ein ein gewaltiges Investitionsprojekt abgeschlossen, dass ihnen nach eigener Aussage den weltweit effizientesten Kaliabbau mit einer jährlichen Förderleistung von 5,3 Millionen Tonnen ermöglicht.

Der Hauptsitz von Mosaic befindet sich in Tampa, Florida, und das Unternehmen hat Kunden in etwa 40 Ländern. Das Unternehmen erwirtschaftet etwa 70 % seiner Einnahmen in zwei Ländern, wobei etwa 40 % auf Brasilien und etwa 30 % auf die USA entfallen.

Vertrieb und Marketing werden aus Nordamerika gesteuert; der Verkauf der Produkte adressiert Großhändler, Einzelhandelsketten, Genossenschaften, unabhängige bzw. Einzelhändler und größere nationale Endkunden.

Logistisch ist das Unternehmen insbesondere in den USA und Kanada breit aufgestellt – neben strategisch günstig gelegenen Vertriebslagern an den Flüssen Mississippi und Ohio betreibt es Hafenanlagen in Tampa (Florida) und Houston (Texas) und ist es mit gepachteten Vertriebsflächen in allen wichtigen landwirtschaftlichen Regionen der USA (Florida, Illinois, Indiana, Iowa, Kalifornien, Kentucky, Louisiana, Minnesota, Missouri, Nebraska, North Dakota, Ohio, Oklahoma, Texas und Wisconsin) und Kanadas (Manitoba, Ontario, Quebec und Saskatchewan) präsent.

Seine Phosphatprodukte vertreibt Mosaic auf den internationalen Märkten über den Geschäftsbereich Mosaic Fertilizantes durch ein Netz von strategisch günstig gelegenen Verkaufsbüros, Misch- und Abfüllanlagen, Hafenterminals und Vertriebslager. Nach Volumen sind Brasilien, Kanada, Australien und Argentinien die wichtigsten Märkte außerhalb Nordamerikas, wobei die gesamte brasilianische Produktion auch im Land selbst verbraucht wird.

Ein gesondertes Vertriebsteam betreut die Märkte China und Indien.

Der internationale Verkauf von Kali erfolgt über das mit Nutrien gemeinsam betriebene Gemeinschaftsunternehmen Canadian Potash Exporters (Canpotex). Der Volumenanteil von Mosaic lag im Jahr 2020 bei 36,2 %.

Saisonalität

Ohne größere Überraschungen ist die Nachfrage deutlich saisonal beeinflußt, da die meisten Pflanzennährstoffe während der lokalen Frühjahrspflanzsaison und der lokalen Herbsterntezeit benötigt und dementsprechend gekauft werden.

Die Düngerproduktion erfolgt in der Regel ganzjährig, um die Nachfragespitzen während der Frühjahrspflanzung und der Herbsternte zu bedienen. Infolgedessen sind Lagerstrukturen unvermeidlich und daher ein Kostenfaktor.

Wettbewerb

Das Feld der Wettbewerber ist breit. Zu den auf Düngemittel im engeren Sinne spezialisierten Unternehmen gehören:

Nutrien, Kanadas größtes Kali-Unternehmen, ist das Ergebnis der 2016 erfolgten Fusion zwischen den Phosphatbergbau-Giganten Agrium und Potash Corporation of Saskatchewan. Das Unternehmen ist einer der weltweit größten Anbieter von Pflanzendünger und Dienstleistungen und verfügt über ein landwirtschaftliches Einzelhandelsnetz, das mehr als 500.000 Landwirte betreut. Zusätzlich zu seinem umfangreichen Kaliportfolio betreibt Nutrien zwei große integrierte Phosphatabbau- und -verarbeitungsanlagen sowie vier regionale Veredelungsanlagen in den USA.

CF Industries ist ein Hersteller und Vertreiber von Düngemitteln mit Sitz in den USA. Das Unternehmen vor allem produziert Stickstoff- und Phosphatdünger. Dabei hat es seine eigenen Minen zum Abbau von Posphatgesteinsquellen aber bereits 2013 ans Mosaic verkauft und wird deshalb in diesem Bereich keine echte Konkurrenz für Mosaic mehr sein.

ICL ist ein israelischer Hersteller von Düngemitteln und weiteren Chemikalien. Unter anderem ist ICL mit einem Marktanteil von 35% weltgrößter Brom-Produzent. Bei den Düngemitteln ist ICL auf Phosphat- und Kalidünger fokussiert.

Yara ist ein norwegischer Hersteller und Anbieter von Düngemitteln und anderen Chemikalien wie Harnstoff, Nitraten und Ammoniak. Dementsprechend liegt also der Schwerpunkt auf Stickstoff- und Phosphatdünger.

Die niederländische Gruppe stellt Stickstoffdünger, Methanol und andere Produkte auf Erdgasbasis her.

Die K+S (früher Kali und Salz AG) ist ein deutsches Bergbauunternehmen mit den Schwerpunkten Kali- und Salzförderung. Das Unternehmen ist aktuell sehr günstig bewertet. Unklar ist aufgrund der gestiegenen Energiepreis jedoch, ob der Preis des Unternehmens wieder steigt oder sinkende Margen die Bewertung wieder auf den langjährigen Durchschnitt zurückführen.

Das Unternehmen aus Texas stellt primär Ammoniak und Harnstoff-Ammoniumnitrat (UAN) her – also stickstoffhaltigen Flüssigdünger. Es verarbeitet dafür ein Abfallprodukt der Mutterfirma CVR Energy – den preisgünstigen Petrolkoks. Witzigerweise lautet das Tickersymbol wie das Produkt: UAN. Leider ist die Gesellschaftsform als Limited Partnership für uns Europäer aus steuerlichen Gründen sehr nachteilig.

Das Unternehmen ist der größte Hersteller von Kaliumchlorid in den USA. Allerdings befindet er sich auch seit vielen Jahren mit Landwirten in einem Rechtsstreit um die Nutzung der Wasserquellen. Beide Parteien benötigen das Wasser aus einem bestimmten Fluss und es könnte sein, dass man am Ende aus Gründen der Versorgungssicherheit den Landwirten politisch den Vorzug gibt.

Darüber hinaus gibt eine Reihe von Unternehmen im Bergbau- bzw. Rohstoffsegment. Ihre multisektorale Aufstellung bringt damit Einflußfaktoren aus anderen Branchen mit sich, die einen direkten Vergleich verhindern. Russische Unternehmen sind aktuell schlicht nicht investierbar. Trotzdem gilt es diese Unternehmen im Blick zu behalten, weshalb ich wichtige Player im Phosphat/Kali- bzw. Düngergeschäft hier kurz aufführen möchte:

Die Sociedad Química y Minera (SQM) ist ein chilenischer Chemiekonzern. Das Unternehmen ist nach eigenen Angaben der weltweit größte Hersteller von Kaliumnitrat und Iodprodukten und einer der größten Produzenten von Lithiumsalzen für die Batterieproduktion. Düngemittel machen etwa 35% des Umsatzes aus.

BASF ist dem Umsatz nach weltgrößter Chemiekonzern mit Sitz in Ludwigshafen am Rhein, der jedoch große Teile seiner Düngemittel-Sparten ausgegliedert bzw. verkauft hat. Die noch vorhandene Produktion ist durch stark gestiegene Erdgaspreise weitgehend zum Erliegen gekommen.

OCP ist ein großes Unternehmen der Phosphatindustrie in Marokko. Das OCP mit Sitz in Casablanca baut umfangreiche, auf 85 Millionen Tonnen geschätzte, Phosphatvorkommen ab und stellt Phosphatprodukte her. Es ist der größte Anbieter von Phosphaten auf dem Weltmarkt. Einfuhren in die US-Markt sind mit Zöllen belegt.

Maʿaden ist ein saʿūdischer Bergbaukonzern. In den Bergwerken des Konzerns wird Gold, Phosphat, Bauxit, Kupfer und Industrieminerale abgebaut. 2015 wurden 50 % des Umsatzes mit Phosphat und Industriemineralen sowie 43,5 % mit Aluminium erwirtschaftet.

Bunge ist ein amerikanisches Agrar- und Lebensmittelunternehmen, das neben der Düngemittelproduktion vor allem ein internationaler Exporteur von Sojabohnen und sehr stark in den Bereichen Lebensmittelverarbeitung, Getreidehandel tätig ist.

Größter Hersteller von Phosphat-Düngern in Europa, allerdings in Russland ansässig und daher bis auf weiteres nicht investierbar.

Einer der größten Kaliproduzenten der Welt mit Sitz in Weißrussland, wo sich auch alle vier Bergwerke des Unternehmens befinden. Für mich ist Weißrussland kein investierbarer Markt.

Ein russisches Bergbauunternehmen mit Firmensitz in der Region Perm. Uralkali baut – wenig überraschend – Kali ab und ist der größte Mineraldüngerhersteller Russlands. 2012 war es mit einer Produktion von 9,1 Millionen Tonnen Kaliumchlorid weltgrößter Kaliproduzent. Analog zu PhosAgro derzeit nicht investierbar.

Hersteller von Standard- und Spezialdüngern mit eigenen Betriebsstätten für den Abbau von Phosphat- und Nitratmineralen sowie deren Weiterverarbeitung zu Düngemitteln. Die Gesellschaft ist defacto in russischer und zudem privater Hand und daher nicht investierbar.

Aufgrund der Vielzahl dieser Anbieter stellt der Lieferpreis den zentralen Wettbewerbsfaktor im Markt für Düngemittel dar. Eine konstante Produktqualität sowie Einsatzeffizienz spielen vor dem Hintergrund steigender Umweltauflagen für Landwirte aber logischerweise auch wichtige Rolle. Verfügbarkeit und Service runden das Anforderungsprofil der Kunden an den Düngemittelhersteller ab.

Mosaic profitiert von seinem vollintegrierten Geschäftsmodell, welches vom Minenbetrieb über den Vertrieb bis zur Auslieferung zur "Haustür" reicht. Die Größe bzw. Marktposition des Unternehmens erzeugt Skaleneffekte in erheblichem Umfang und ermöglicht nicht zuletzt ambitionierte Projekte zur Sicherung künftiger Erträge.

Wichtige Rohstoffe

Phosphatgestein ist das wichtigste Mineral für die Herstellung von Pflanzendünger. In Florida sind die Phosphatminen, die sich vollständig im Besitz des Unternehmens befinden, angesiedelt. Der Abbau erfolgt im Tagebau über sogenannte Draglines. Jeder aktive Mine verfügt über Aufbereitungsanlagen, in denen das Material direkt gewaschen, gesiebt, klassiert und flotiert wird, um Sand, Ton und andere unerwünschte Materialien zu entfernen. Darüber hinaus besitzt Mosaic eine 75%ige Beteiligung an der Miski Mayo Mine in Peru.

Eine Tonne Diammoniumphosphat-Dünger (DAP) benötigt ca. 0,4 Tonnen Schwefel und 0,23 Tonnen Ammoniak. Den Schwefel erwirbt Mosaic von nordamerikanischen Erdöl- und Erdgasraffinerien, die Schwefel als Nebenprodukt während des Raffinationsprozesses entfernen oder zurückgewinnen müssen. Die Verfügbarkeit von Schwefel ist grundsätzlich gut, sein Preis kann aber je Umfang des Raffineriebetriebs deutlich schwanken.

Ungefähr ein Drittel des Ammoniakbedarfs von Mosaic wird auf den Spotmärkten von verschiedenen Lieferanten gekauft. Ein weiterer Teil wird durch einen Liefervertrag mit CF Industries (CF) bezogen, der bis 2032 läuft und preislich an die aktuellen US-Erdgaspreise gebunden ist. Im Jahr 2020 belief sich die Mindestabnahmeverpflichtung von 523kt und es wurden 527kt abgenommen.

Eine vergleichbar große Menge Ammoniak produziert Mosaic selbst in Faustina (Louisiana). Das dafür notwendige Erdgas wird über Lieferverträge auf der Grundlage indexbasierter Preise gekauft und über Pipelines mit Anschluss an den Henry Hub bezogen. Von Zeit zu Zeit wird überschüssiges Ammoniak wird an Dritte verkauft. Im Kalibetrieb wird Erdgas als Brennstoff für die Erzeugung von Dampf und trockenen Kaliprodukten verwendet. Die kanadischen Betriebe kaufen physisches Erdgas aus Alberta und Saskatchewan auf der Grundlage von AECO-Preisindizes.

Risiken

Rohstoffpreise

Erdgas, Ammoniak und Schwefel sind die wichtigsten Rohstoffe für die Phosphatproduktion. Die Rentabilität wird teilweise durch den Preis und die Verfügbarkeit dieser Rohstoffe beeinträchtigt. Es gibt keine Garantie, dass Mosaic stets in der Lage sein wird, gestiegene Rohstoffkosten an die Kunden weiterzugeben. Insbesondere die Angebots-/Nachfragedynamik bei Erdgas sowie die Abnahmevereinbarungen mit CF zu den vorherrschenden Erdgaspreisen können zu erheblichen Kostennachteilen führen.

Saisonale Schwankungen

Der Einsatz von Pflanzendünger variiert zudem saisonal je nach Saatmenge und das Ausmaß der Saisonalität kann sich von Jahr zu Jahr aufgrund der Wetterbedingungen erheblich ändern. Landwirte können außerdem die Anwendung von Dünger wenigstens zeitweise reduzieren, um Preisspitzen auszuweichen:

With prices at record levels, farmers decided to reduce applications to protect their margins. Farmers are able to skip [the] application of phosphate fertilizers without compromising yields since the soil can retain this nutrient for more than a year.

Bloomberg, 04.10.2022

In nachfrageschwachen Zeiten steigen deshalb die Lagerbestände und damit Lagerhaltungskosten. In der Folge wird die Preisgestaltung negativ beeinträchtigt wenn Überbestände abgebaut werden müssen.

Wetterbedingungen

Ungünstige Witterungsbedingungen können den Betrieb beeinträchtigen, insbesondere bei Phosphaten. Wirbelstürme haben in der Vergangenheit zu Sachschäden an Anlagen in Florida und Louisiana geführt bzw. zu Produktionsausfällen geführt. Ebenso können durch Raffineriestillstände oder Schwierigkeiten bei der Verschiffung Unterbrechungen der Schwefelversorgung auftreten.

Internationale Handelsbedingungen und -politiken

Währungsschwankungen, ausländische Subventionen oder Zölle können die Preissetzung und Erlöse beeinflussen. Im Juni 2020 beantragte Mosaic beim US-Handelsministerium sowie der US International Trade Commission eine Untersuchung zur Errichtung von Ausgleichszöllen für die Einfuhr von Phosphatdünger aus Marokko und Russland, da die Produktion in beiden Ländern deutliche Subventionen erfährt. Im März 2021 wurde dieser Forderung stattgegeben und es wurden für mindestens fünf Jahre Ausgleichszölle verhängt. Ebenso stehen große Teil der russischen Düngemittelproduktion wegen laufender Sanktionen nicht auf dem Weltmarkt zur Verfügung.

Wettbewerb

Veränderungen am Produktionsumfang der Wettbewerber können sich auf die Preissetzungsmöglichkeiten von Mosaic auswirken. Zwar haben Wettbewerber in den letzten Jahren ihre Kapazitäten erweitert oder Pläne zur Kapazitätserweiterung angekündigt. Aktuell ist jedoch ungewiss, ob diese Projekte wie geplant umgesetzt werden können. Dies betrifft insbesondere die Kali-Produktion bzw. den Vertriebsanteil innerhalb des Canpotex-Konstrukts.